Система банковских трансакций, связывающая счета посредством общих счетов

Иллюстрации

Показать всеИзобретение относится к системе банковских трансакций, связывающей счета посредством общих счетов. Технический результат заключается в предоставлении возможности владельцу основного счета совершать трансакции на связанных счетах в режиме реального времени с одновременным совершением трансакций на основном счете. Существующие счета владельца банковских счетов, а также вновь открываемые счета независимо связываются согласно указаниям владельца банковского счета для удобства совершения трансакций между основным счетом владельца и не основными счетами других владельцев без использования номеров соответствующих счетов. Классификация основного и неосновных банковских счетов и управление этими счетами возможны по индивидуальному номеру банковского счета с заданным кодом счета, присвоенным банком для совершения трансакций между основным и неосновными счетами при реализации традиционной банковской системы. Более того, трансакция во внешнюю трансакционную сеть, включая шлюз платежей, может быть обработана без изменения существующего формата данных при обеспечении максимального удобства как для владельца банковского счета, так и для банка. 13 з.п. ф-лы, 30 ил.

Реферат

Область техники

Сегодня большинство клиентов банков имеют несколько банковских счетов, причем в разных банках. Поэтому, когда клиенты совершают трансакции с разными банками, в которых у них открыт счет, они испытывают неудобство, состоящее в необходимости помнить номера всех счетов и PIN-коды для каждого счета. Более того, возможности онлайновой трансакционной службы на сегодняшний день по-прежнему являются ограниченными, поскольку работа этой системы зависит от рабочего времени каждого банка и от предоставляемых им услуг.

Можно было бы организовать слияние нескольких банковских счетов клиента в один счет, однако в реальности это не имеет практического смысла, так как клиенту приходиться классифицировать разные банковские счета по расходам. Более того, предполагается, что это сделает управление счетом еще более неудобным.

Уровень техники

Одно из известных технических решений, являющееся аналогом предложенного изобретения и применяемое в области совершения трансакций с использованием банковского счета, раскрыто в опубликованной заявке KR2001-0107852 на изобретение, в которой описаны виртуальные счета, предназначенные для пополнения дебетной карты и электронных денег. В этом случае функция банковских услуг выполняется в компании-эмитенте, не являющейся банковской организацией. Однако эта технология имеет недостатки, заключающиеся в том, что владелец банковского счета и банк должны помнить номера всех соответствующих счетов, чтобы совершить трансакцию с использованием виртуального счета; кроме того, множественные виртуальные счета предназначены только для приходных трансакций, и невозможен независимый доступ к виртуальным счетам.

Другое техническое решение KR2002-0097303, также являющееся аналогом предложенного изобретения, относится к способу ограничения и контроля случайных неправильных трансакций, совершаемых несовершеннолетними на виртуальном счете (или дебетной карте) на Интернет-сайте, и к предназначенной для этого системе. Система и способ описаны, начиная с получения (основным) клиентом, обратившимся для оформления виртуального счета (или дебетной карты), номера банковского счета, на который осуществляется перевод денег, и данных, включая персональную информацию (имя и резидентный номер) о неосновных (подчиненных) клиентах, которые могут пользоваться счетом, с использованием полученных данных. При создании запроса на проверку оформления виртуального счета (или дебетной карты) в банке, в котором оформлен вышеуказанный клиринговый счет, после принятия решения об оформлении, будет оформлено несколько виртуальных счетов (или дебетная карта), заявленных (основным) клиентом, с разрешением (подчиненным) клиентам, получающим платежи от (основного) клиента, использовать их через Интернет. Трансакция по платежам на иссякший счет (или дебетную карту) неосновных (подчиненных) клиентов совершается с использованием виртуального счета (или дебетной карты) (основного) клиента, подавшего заявку на оформление счета, и во время оформления счета (или дебетной карты) (основной) клиент, подавший заявку на оформление виртуального счета, должен указать с каким Интернет-сайтом (сайтами) могут работать неосновные (подчиненные) клиенты, указав также возраст этих клиентов (если они несовершеннолетние). Первый недостаток этого технического решения заключается в необходимости для клиента помнить номера всех счетов, а второй - в том, что трансакции с использованием нескольких счетов возможны только в Интернете. Поскольку все трансакции выполняются не в реальной банковской системе, эта технология по-прежнему требует дополнительной трансакционной обработки в банке для ведения банковского счета, и ее невозможно реализовать в режиме реального времени.

В патентном документе KR2002-0031531 описано несколько серверов организаций-филиалов, а также система и способы перевода денег с виртуальных счетов, которые предусматривают использование следующего: нескольких банковских серверов, управляющих виртуальными счетами и основным счетом, к которому эти виртуальные счета относятся; нескольких серверов организаций-филиалов; и сервера передающей организации для управления банковской обработкой, при которой открытие счетов и трансакции не могут быть оценены, поскольку виртуальные счета назначаются на каждую трансакцию, и такие виртуальные счета продолжают существовать после окончания трансакции, что затрудняет управление и приводит к увеличению числа недействующих виртуальных счетов, причем фактически открытие виртуальных счетов ограниченно только счетами между организациями и невозможно для частных лиц.

В патентном документе KR 2001-0000616 описана технология, применяемая в сетевой системе перевода денег со счетов с использованием основного текущего счета (счетов) и нескольких вспомогательных счетов, а также способ ведения трансакций электронной коммерции. Недостатки этих технических решений заключаются в том, что эта технология предусматривает создание по существу отдельных счетов для совершения трансакций в магазинах и т.п., для чего при совершении трансакции с использованием вспомогательных счетов пользователь и банк должны помнить номера всех соответствующих счетов. Кроме того, эта технология сложна для пользователя, так как трансакция совершается с использованием нескольких счетов. Поскольку все трансакции выполняются не в реальной банковской системе, эта технология также требует дополнительной трансакционной обработки в банке для ведения банковского счета, и ее невозможно реализовать в режиме реального времени.

Сущность изобретения

Цель изобретения заключается обеспечении удобства совершения трансакций в системе банковских трансакций для связанных счетов посредством общих счетов; построении системы банковских трансакций, в которой существующий основной счет (счета) владельца банковского счета и/или вновь открываемые неосновные счета других владельцев были бы условно связаны согласно указаниям владельцев банковских счетов, причем трансакции между основным и неосновными счетами можно было совершать без использования номеров соответствующих счетов.

Другая цель изобретения заключается в предоставлении владельцу основного счета возможности совершать как онлайновые, так и офлайновые трансакции путем простого связывания основного счета со счетами, существующими в качестве неосновных, и/или с вновь открываемыми неосновными счетами и путем объединения вновь открываемых неосновных счетов в результате связывания их с основным счетом, или посредством выделения отдельного текущего счета.

Еще одна цель изобретения заключается в предоставлении владельцу основного счета возможности совершения трансакций на связанных неосновных счетах в режиме реального времени с одновременным совершением трансакции (трансакций) на основном счете.

Еще одна цель изобретения заключается в предоставлении каждому владельцу неосновного счета возможности совершать независимые трансакции на своем счете, классифицируемом владельцем основного счета как неосновной счет, причем совершать эти трансакции таким же образом, как это было бы в случае обычного банковского счета.

Запросы состояния указанного основного счета и трансакции с этим основным счетом совершаются по соответствующему номеру счета и PIN-коду, и одновременно владелец указанного основного счета может открыть связанный неосновной счет (счета), причем один из неосновных счетов может быть определен как еще один собственный счет владельца.

Для основного счета существует возможность открытия нескольких неосновных счетов и совершения трансакций на этих счетах.

Когда владелец основного счета запрашивает состояние основного счета и совершает трансакции на основном счете по соответствующему номеру счета и PIN-коду (паролю), одновременно для запроса состояния и совершения трансакций с ним соединяются неосновные счета, таким образом, не только нет необходимости запрашивать состояние и совершать трансакции на каждом связанном счете, но владельцу основного счета не нужно помнить номера всех связанных счетов, так как запросы состояния и трансакции обрабатываются либо по номеру счета, либо по имени, указанному владельцем основного счета.

Неосновной счет (счета), назначенный владельцем основного счета, это один из связанных счетов, и для владельца неосновного счета может быть, по выбору, ограничена возможность запросов состояния и совершения трансакций на назначенном счете (счетах), кроме указанного счета; другой владелец счета, назначенный владельцем основного счета, может совершать трансакции на неосновном счете (счетах) указанного связанного счета (счетов), кроме того, владелец основного счета может выбрать дополнительные предоставляемые услуги, например трансакцию с другого связанного неосновного счета (счетов) с указанием кода-классификатора счета, присвоенного счету банком, в зависимости от трансакционного банка. Классификацию указанного основного счета и связанных неосновных счетов и управление ими можно обеспечить по номеру счета и коду-классификатору счета, присвоенному банком; таким образом, одновременно с применением существующей в банках системы трансакций можно обрабатывать связанные неосновные счета.

Изобретение дает преимущества как владельцам банковских счетов, так и банкам, поскольку обеспечивает возможность использования существующего формата данных с сохранением совместимости трансакций с внешней трансакционной сетью, включая шлюз платежей.

Преимущества изобретения

Согласно данному изобретению, когда владелец банковского счета совершает трансакцию на одном основном счете, то в режиме реального времени совершаются трансакции как на этом основном счете, так и на связанных неосновных счетах. Связанный неосновной счет может использоваться в качестве счета другого лица, в результате каждая трансакция идентична трансакции на любом другом банковском счете.

Кроме того, банковский счет владельца, как основной счет, может обрабатывать запросы состояния основного счета и трансакции на основном счете по соответствующему номеру счета и PIN-коду; одновременно владелец основного счета может открывать связанные неосновные счета, причем один из них может быть выделен из счета другого владельца, определенного при открытии основного счета; таким образом, можно через один счет открывать несколько других счетов и совершать на них трансакции. Более того, когда владелец счета запрашивает состояние счета и совершает трансакцию на основном счете по соответствующему номеру счета и PIN-коду (паролю), с этим счетом связываются неосновные счета для запросов состояния и совершения трансакций в режиме реального времени, таким образом, устраняются неудобства, и когда владелец указанного основного счета посылает запрос состояния или совершает трансакцию, то запоминать номера всех счетов не нужно, хотя запрос состояния счета или совершение трансакций возможны либо по номерам связанных счетов, либо по их именам, присвоенным владельцем основного счета.

Счет другого лица, указанного владельцем основного счета, становится одним из связанных неосновных счетов, таким образом, его использование другим лицом для запроса состояния и совершения трансакций может быть ограниченно только этим счетом, и данное лицо не может запрашивать состояние основного счета и других связанных неосновных счетов и совершать на них трансакции; другое лицо, назначенное владельцем основного счета, совершает трансакции по номеру указанного и связанного неосновного счета, однако владелец основного счета может выборочно назначить функции дополнительных услуг, например трансакции с другого связанного неосновного счета с указанием кода, зависящего от конкретного получателя платежа, который присваивается банком в зависимости от получателя платежа. Классификацию указанного основного и связанных с ним счетов и управление этими счетами можно совершать по индивидуальному номеру счета, а также по присвоенному банком коду-классификатору, причем помимо использования преимуществ данного изобретения, обусловленных наличием связанных счетов, банки могут по-прежнему применять существующую систему трансакций. Кроме того, обработка трансакции соответствует существующему формату данных для внешней трансакционной сети, включая шлюз платежей, и происходит заметное улучшение работы, так как можно обеспечить максимальное удобство как для владельцев счетов, так и для банка.

Описание чертежей

Фиг.1 иллюстрирует известное техническое решение - обычный алгоритм осуществления трансакций по дебетной карте.

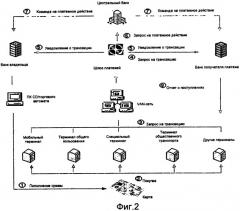

Фиг.2 иллюстрирует известное техническое решение - алгоритм осуществления трансакций по обычной дебетной карты, показанный в действии.

Фиг.3 иллюстрирует известное техническое решение - последовательность трансакций по дебетной карте.

Фиг.4 иллюстрирует известное техническое решение - последовательность трансакций по дебетной карте, показанную в действии.

Фиг.5 иллюстрирует известное техническое решение - пример системы банковских трансакций.

Фиг.6 иллюстрирует известное техническое решение последовательность трансакций с использованием соединителя - концентратора внешней сети.

Фиг.7 иллюстрирует известное техническое решение последовательность трансакций с использованием шлюза платежей.

Фиг.8 иллюстрирует пример структуры счетов владельца банковского счета.

Фиг.9 иллюстрирует пример структуры трансакций на счете.

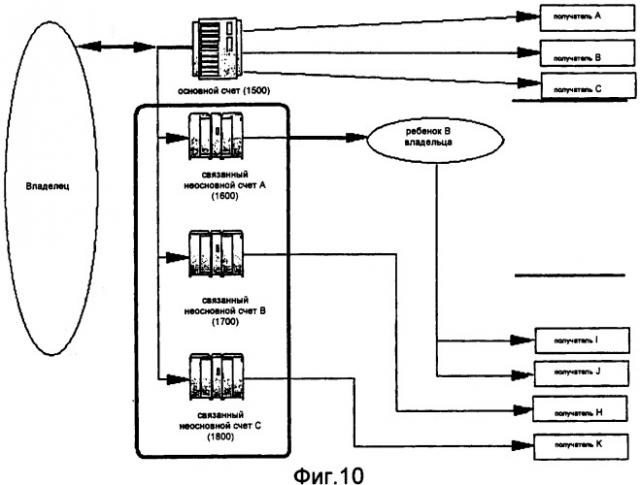

Фиг.10 изображает пример трансакционной системы.

Фиг.11 иллюстрирует пример назначения номера банковского счета.

Фиг.12 иллюстрирует пример определения неосновных счетов.

Фиг.13 иллюстрирует пример кода-классификатора счета.

Фиг.14-20 изображает алгоритм услуг для связанных неосновных счетов с использованием сообщений ARS-системы (системы автоматического поиска).

Фиг.21-27 изображает алгоритм услуг для связанных неосновных счетов с использованием услуги коротких сообщений (SMS) и/или через Интернет.

Фиг.28 изображает систему для услуги связывания счетов.

Фиг.29 изображает алгоритм трансакции с использованием соединителя-концентратора внешней сети.

Фиг.30 изображает алгоритм трансакции с использованием шлюза платежей.

Описание изобретения

Ниже приведено подробное описание изобретения со ссылкой на приложенные чертежи.

Фиг.1 иллюстрирует обычный алгоритм трансакций по дебетной карте. Здесь показана трансакция субъекту платежа банком владельца карты/счета при расчете по кредитной карте, денежной карте, дебетной карте и т.п. Тип трансакции может быть различным, но на фиг.1 проиллюстрирован случай пополнения дебетной карты. На фиг.1 показана трансакционная структура между владельцем карты/счета, банком владельца, получателем платежа, которому причитается платеж, и банком получателя платежа, главным образом, когда весь обмен информацией о трансакции между банками или между банком и субъектом платежа идет через шлюз платежей.

На фиг.2 показан алгоритм трансакций по обычной дебетной карте в действии. Трансакции по карте можно совершать с терминала связи, АТМ-автомата (банковского автомата), мобильного телефона и других терминалов, и данные о каждой трансакции передаются через VAN-сеть в шлюз платежей и, в конечном итоге, в центральный банк, банк владельца карты и в банк получателя платежа.

Фиг.3 изображает последовательность трансакций по дебетной карте и представлена для пояснения обычной трансакционной структуры, показанной на фиг.1. Владелец карты/счета посылает (S1) информацию о трансакции получателю платежа, получатель платежа передает (S2) ее в шлюз платежей, шлюз платежей на основании полученной информации о трансакции посылает (S3) в банк владельца счета команду на снятие денег со счета вместе с информацией о трансакции. После этого банк владельца счета запрашивает информацию о трансакции на соответствующем счете и на основании этого запроса посылает (S4) отчет о снятии денег в шлюз платежей, и владелец счета получает уведомление об этом отчете (S5) о снятии денег (S6) от получателя платежа. Шлюз платежей передает (S6') в банк получателя платежа информацию о счете получателя платежа, а также информацию для обновления базы данных о трансакциях, и одновременно дает (S7) команду на внесение денег на счет получателя платежа, таким образом, вносятся (S8) деньги на счет или карту владельца счета. В этот момент получатель платежа передает (S8') информацию в формате базы данных о запросе, полученном от владельца карты/счета, в банк получателя платежа, позволяя тем самым банку получателя платежа сравнить и сохранить базу данных из шлюза (S6') платежей с базой (S8') данных о запросах, подтверждая трансакцию.

Фиг.4 изображает используемую последовательность трансакций по дебетной карте, как пример известного технического решения, проиллюстрированного на фиг.2, и показывает поток данных при использовании карты и т.п. через трансакционный терминал. Сначала показана ситуация, когда на карту через банк (S10) владельца карты/счета зачислена определенная сумма, совершена покупка по карте (S11) и данные о трансакции передаются терминалом (S12) в шлюз платежей. В этот момент шлюз платежей, используя информацию о трансакции, посылает в банк (S13) получателя платежа запрос на обработку трансакции.

Шлюз платежей сообщает данные о денежной трансакции в банк владельца карты/счета и в банк получателя платежа, соответственно (S14) и (S15), и запрашивает разрешение на совершение трансакции в центральном банке (S16).

Центральный банк, получив запрос на совершение трансакции (S16), сообщает о совершении трансакции банку владельца карты/счета и банку получателя платежа, соответственно, (S17) и (S18), и в результате на терминале обрабатывается трансакция внесения суммы из банка получателя платежа на счет владельца карты/счета (S19).

Обычная обработка трансакций, описанная со ссылкой на фиг.1-4, показана на примере оплаты по пополняемой дебетной карте, однако можно сказать, что для трансакций по другим кредитным сделкам или с использованием счетов при их совершении с индивидуальных трансакционных терминалов, в банках, с правомочными финансовыми получателями платежа и т.п. обработка трансакций идентична, поскольку трансакция совершается через шлюз платежей и центральный банк.

Упомянутые выше существующие способы обработки трансакций описаны применимо к существующей системе трансакций, однако их можно конкретизировать применимо к структуре существующей компьютерной сети, как показано ниже для пояснения технической структуры.

На фиг.5 представлена существующая система банковских трансакций, центром которой является банк владельца карты/счета.

В трансакционных структурах, подобных описанным ранее со ссылкой на фиг.1-4, база (800) данных о счетах подключена к главной компьютерной системе (700), отвечающей за все трансакции, и главная компьютерная система сохраняет в этой базе (800) данных информацию о счетах владельцев карт/счетов и управляет этой информацией. Главная компьютерная система (700) обычно соединена с сетью двух типов; один тип - это тракт, подключенный к шлюзу (900) платежей, описанному со ссылкой на фиг.1-4, другой тип - внешнее трансакционное оборудование, подключаемое соединителем-концентратором (600) внешней сети. Хотя на фиг.5 это не показано, но соединитель-концентратор (600) внешней сети может быть также объединен с защитными средствами, например, с брандмауэром, а также при необходимости дополнен другими функциями. Вот некоторые типичные примеры внешнего трансакционного оборудования: терминал (100), подключаемый через Интернет-сервер (200); телефон (300) проводной и беспроводной связи, который создает данные о трансакции с использованием DTMF-функции (двухтонального многочастотного набора); ARS-сервер 400 (сервер системы автоматического поиска), который передает данные о трансакции, созданные DTMF-функцией, в главную компьютерную систему (700) через соединитель-концентратор (600) внешней сети; АТМ-терминал (500) и другое трансакционное оборудование, включая терминалы на прилавках. Шлюз (900) платежей, осуществляющий трансакции между банками, подключен к компьютерным системам различных банков (1000), (1200), и каждый компьютер в банках (1000), (1200) подключен к базе (1100), (1300) данных, в которой хранится информация о каждом счете всех владельцев счетов. На фиг.5 показано, что к шлюзу (900) платежей подключены только компьютерные системы (1000), (1200) банков, однако могут быть также подключены трансакционный терминал для трансакций с картами и т.п. через VAN-сеть и компьютерная сеть других правомочных финансовых получателей платежа.

На фиг.6 показан алгоритм текущей (известной) трансакции из системы банковских трансакций через соединитель-концентратор (600) внешней сети. Когда один терминал (100) через Интернет-сервер (200), телефон (300) проводной и беспроводной связи, ARS-сервер (400) и АТМ-терминал (500) генерирует запрос (S701) на трансакцию, главная компьютерная система (700), получившая запрос, посылает запрос (S702) данных о счете в это оборудование, направившее запрос на конкретную трансакцию. Оборудование, направившее запрос на трансакцию, посылает в главную компьютерную систему (700) данные о счете, такие как номер счета и PIN-код (S703), и главная компьютерная система (700) с учетом полученной информации выбирает из базы (800) данных о счетах данные о соответствующем счете и устанавливает с ней соединение (S704). После получения дополнительной информации о трансакции от оборудования, пославшего запрос на трансакцию, сумма (S705) трансакции вносится на счет, чтобы выполнить трансакцию (S708). Если результат данной трансакции требует трансакции в другой банк, например, при переводе на счет другого банка, главная компьютерная система (700) передает информацию (S706) о переводе со счета в шлюз (900) платежей и получает авторизацию из соответствующего банка (S707) перед расчетом по трансакции.

На фиг.7 показан алгоритм обычной системы трансакций при банковской трансакции через шлюз (900) платежей, показанной на фиг.5. При получении запроса (S711) на трансакцию из компьютерной системы (1000), (1200) других банков, трансакционного терминала для трансакций по картам, подключенного через VAN-сеть, или из компьютерной сети других правомочных финансовых получателей платежа главная компьютерная система (700), получившая запрос, посылает запрос (S712) данных о счете через шлюз платежей в компьютерную систему или на терминал, с которых получен соответствующий запрос на трансакцию.

Блок, направивший ранее запрос на трансакцию, посылает в главную компьютерную систему (700) данные о счете, такие как номер (S713) счета; и главная компьютерная система (700) с учетом полученной информации ищет в базе (800) данных соответствующий счет и устанавливает соединение (S714). В этом случае компьютерная система другого банка (1000), (1200), трансакционный терминал для трансакций по картам, подключенный через VAN-сеть, или компьютерная система других правомочных финансовых получателей платежа обрабатывает трансакцию на основании допущения, что владелец карты/счета проверен по PIN-коду и т.п., и не выполняет повторную проверку, однако при необходимости, для таких трансакций, как снятие денег со счета, может быть добавлен другой PIN-код. После получения из блока, пославшего запрос на трансакцию, дополнительной информации о трансакции, например регистрационного номера трансакционного оборудования и суммы (S715) трансакции, система посылает информацию об авторизации (S716) в форме подтверждения счета и совершает соответствующую трансакцию (S717). Если результат данной трансакции требует трансакции из банка владельца карты/счета на счет в другом банке, главная компьютерная система (700) передает информацию (S706) о переводе денег со счета в шлюз (900) платежей и получает разрешение из соответствующего банка перед оплатой счета (S708). В процесс надлежащей обработки можно добавить программу (программы) для ограничения или выборочного выполнения запроса на трансакцию через компьютерную систему банка, например указать соответствующий остаток на счете, предельную сумму трансакции, число трансакций в сутки, банки, участвующие в трансакции, и т.п.

В обычных трансакционных структурах, подобных описанным выше, банк с главной компьютерной системой (700) должен для совершения внешней трансакции действовать через шлюз платежей, и любое изменение или улучшение практически невозможно, так как оно требует комплексных изменений. Что касается общей тенденции, наблюдающейся среди всех владельцев личных счетов, то сегодняшние клиенты банков, т.е. владельцы счетов, имеют, как правило, несколько счетов, причем в нескольких банках. Поскольку владельцы счетов должны совершать трансакции в каждом банке, они должны не только помнить номера всех счетов и PIN-коды в каждом банке, но и принимать ограничения, обусловленные различием вида услуг и окон рабочего времени, даже если разрешены трансакционные трансакции между банками. Также, можно было бы организовать слияние нескольких банковских счетов клиента в один счет, однако в реальности это не имеет практического смысла, так как клиенту приходиться распределять банковские счета по расходам. Более того, предполагается, что это сделает управление счетом еще более неудобным.

На фиг.8 показан пример обычной структуры банковских счетов владельца. Представлен обычный владелец банковского счета семьи, имеющий счет А(801) владельца, счет В(802) члена своей семьи и/или счет своего ребенка А(803), счет своего ребенка В(804) и т.п., причем для каждого счета определены получатели платежа - субъекты платежей по карте или наличными. На фиг.8 для счета владельца определены, соответственно, три получателя платежа, А, В и С; для счета В члена семьи владельца - два получателя платежа, D и Е; и/или для счета ребенка А владельца - получатели платежа F и G, а для счета ребенка В, соответственно, получатели платежа Н, I и J.

Согласно трансакционной структуре этого типа, если владелец счета представляет всю семью, т.е. если владелец счета несет финансовую ответственность за всю семью, ему может потребоваться часто совершать трансакции не только собственным получателям платежа А, В и С, но также получателю платежа D члена семьи и/или получателю платежа F своего ребенка А и получателю платежа Н ребенка В.

Для упрощения понимания рассмотрим более конкретный пример, согласно которому получателями платежа являются: получатель платы за обучение в школе детей А и В владельца счета; другое получающее плату учреждение; и получатель перевода по кредитной карте другого супруга. Хорошо известно, что при внесении платы за обучение в школе детей А и В владельца счета возможен целый ряд осложнений, несмотря на то, что это просто внесение денежной суммы в банк или в школу самими детьми. Эти суммы могут также вноситься посредством жирорасчетов и оплаты счетов в самом банке, однако это достаточно неудобно, поскольку трансакционная структура между банками усложняется настолько, что это приводит к значительным задержкам фактического внесения денег на счет школы, и, более того, как известно, в децентрализованной системе управления проходит значительное время до получения отчета о трансакции.

Чтобы подробно описать систему, являющуюся предметом настоящего изобретения, из показанной на фиг.8 структуры выделена структура счета D(804) ребенка В владельца счета. На фиг.9 получатели платежа I и J - это получатели платежа непосредственно за ребенка В, получающие деньги прямо со счета D(804) ребенка В, в то время как получатель Н платежа, хотя и начисляет оплату на ребенка В, но фактически получает деньги со счета А(801) владельца счета, например, это плата за обучение или плата другим учреждениям, как описано выше. Согласно фиг.8 и 9 существуют несколько получателей платежа, получающие деньги с существующего счета А владельца счета (801), и поскольку большинство из них имеют конкретные сроки платежей, то владельцу счета трудно своевременно управлять денежными средствами.

Структура предложенного изобретения показана на фиг.10.

Показанная на фиг.10 структура соответствует ранее описанной существующей трансакционной структуре, изображенной на фиг.9. Банковский счет владельца счета - это уже открытый или вновь открываемый счет, называемый в данной заявке основным счетом (1500). Счет на имя ребенка В владельца основного счета - это связанный неосновной счет А (1600). Кроме того, вновь созданы и открыты связанный неосновной счет В (1700) и связанный неосновной счет С (1800).

Когда владелец основного счета совершает трансакцию с основного счета (1500), для трансакции используется структура, описанная ранее со ссылкой на фиг.5, аналогично любым обычным банковским счетам, в онлайновом или офлайновом режиме с использованием депозитной книжки или карты на терминале (100), подключенном через Интернет-сервер (200), с использованием телефона проводной и беспроводной связи (300) через сервер системы автоматического поиска ARS (400) и с использованием АТМ-терминала (500).

Существенным нововведением предложенной структуры является то, что когда владелец основного счета совершает трансакцию на основном счете (1500), трансакции, совершаемые на связанном неосновном счете А (1600), связанном неосновном счете В (1700) и связанном неосновном счете С (1800), обрабатываются в режиме реального времени. Кроме того, ребенок В владельца основного счета представлен его связанным счетом А (1600), однако для отдельных трансакций могут быть также установлены соединения со связанным счетом В (1700) или связанным счетом С (1800) в зависимости от соответствующего получателя платежа.

Для выполнения этих функций сначала нужно выполнить классификацию счетов. Пример присвоения номеров банковским счетам показан на фиг.11. Универсальный номер счета состоит из идентификационного номера, называемого банковским кодом (кодом банковского отделения), числа, представляющего тип банковского счета (например, сберегательный счет, чековый счет, депозитный счет и т.п.), порядкового номера счета, кода проверки ошибок, например, CRC кода (циклический избыточный код) для проверки на отсутствие ошибок компьютера в полном номере счета.

Обычное присвоение номеров счетам не ограничивает число цифр или расположение назначаемых цифр в номере каждого счета; более того, число цифр можно при необходимости увеличить. Что касается описания в изобретении классификации счетов для обработки трансакций, то для классификации типа счета предпочтительно назначать номера, не используемые в другом счете, как показано на фиг.11. На фиг.11 в качестве примера присвоен номер '77'. Номер описанного ранее основного счета можно присваивать различным образом, однако предпочтительно назначать номер, имеющий в качестве последней цифры '0'. Номер описанного ранее счета ребенка В владельца основного счета назначается согласно установленным правилам. В примере на фиг.11 показано, что в качестве последней цифры порядкового номера счета назначена цифра '1'. Поэтому номер основного счета с последней цифрой '0' будет иметь связанный счет с идентичным номером счета, за исключением последней цифры, т.е. '1'. В примере на фиг.11 помимо одного основного счета имеется всего 99 счетов, причем все они могут быть назначены в качестве связанных неосновных счетов и соединены с основным счетом. Однако в качестве обычного текущего счета для внесения денег, снятия денег и трансакций с кредитными картами будет использоваться только счет ребенка В владельца основного счета с последней цифрой '1'; все остальные связанные счета могут быть ограничены как заданные счета получателей платежа, причем получатели платежа определены заранее. Эти заданные счета получателей платежа и основной счет, а также счет ребенка В владельца основного счета, кроме номера счета (номера депозитной книжки), могут иметь коды-классификаторы, присвоенные банковской системой для управления и контроля. На фиг.11 показан пример индивидуальных счетов с кодами-классификаторами помимо номеров счетов, причем номер основного счета имеет код-классификатор '00', а связанный неосновной счет А имеет код-классификатор '01'.

Код-классификатор может также содержать больше цифр, чтобы банк мог определить получателей платежа или управляющий номер трансакции.

На фиг.12 представлена структура имени индивидуального счета. Согласно описанию назначения указанного номера банковского счета, если владельца основного счета, имеющего порядковый номер с последней цифрой '0', допустим зовут Джеймс, то счет его сына, допустим Джейсона, становится связанным неосновным счетом, порядковый номер которого имеет последнюю цифру '1'.

Джеймс, являющийся владельцем основного счета, может совершать трансакции на все связанные неосновные счета, включая счет Джейсона, согласно описанной ниже структуре, в которой все связанные неосновные счета могут иметь имена. Счету Джейсона с именем "денежное содержание Джейсона" и остальным связанным счетам могут быть присвоены имена, как описано на фиг.11 - соответственно, "Плата за обучение Джейсона", "Плата в учреждение за Джейсона" и т.п. Как показано на фиг.11, подобные имена могут быть также присвоены большому числу счетов посредством записи лично владельцем в самом банке. Более того, существуют способы использования услуг совершения трансакций через Интернет и беспроводной Интернет, систему автоматического поиска (ARS) или мобильную связь, и более подробное описание этих способов приведено далее.

На фиг.13 показан пример назначения кода-классификатора в банке, в котором открыты указанные счета. Так как счет с кодом-классификатором '00' является основным счетом, этот счет является также основным счетом всей группы счетов, включающей неосновные счета, описанные со ссылкой на фиг.11 и фиг.12. Показанный на фиг.10-12 основной счет может обрабатывать запросы состояния и трансакции в режиме реального времени на основном счете и на всех связанных неосновных счетах, причем не только при их независимом использовании по номеру каждого счета, но также посылать запросы и совершать трансакции по имени, назначенному владельцем основного счета. Счет с кодом-классификатором '01' - это один из связанных неосновных счетов, и его можно использовать как другой независимый счет владельца счета. Остальные связанные неосновные счета - это счета с указанием получателей платежа, определенные владельцем основного счета, т.е. с ними можно соединять только указанный получатель платежа.

В примере на фиг.13 '99' соответствует школе, '98' - правомочному учреждению, '97' - счету за мобильную связь, а '96' - плате за транспорт, причем эти счета с указанием получателей платежа предусматривают оплату, причитающуюся только каждому заранее определенному получателю платежа. Другими словами, лицо, назначенное счету с кодом-классификатором '01' (ребенок В владельца основного счета в предшествующем описании), может запрашивать состояние только счетов с кодом-классификатором '01' и совершать трансакции только по этим счетам. Когда заранее определенные получатели платежа, такие как школы, учреждения, компании мобильной связи, транспортные компании и т.п., запрашивают трансакции по карте и другие подобные трансакции в отношении владельца другого основного счета, то банк владельца основного счета сравнивает запрос с кодом-классификатором для совершения трансакции с соответствующего счета.

Номера счетов в ранее рассмотренных примерах представляли собой десятичные числа, причем для упрощения понимания основной и связанные неосновные счета различались одной последней цифрой, однако номера основных счетов могут отличаться друг от друга на 100 или на 1000 с назначением интервалов 10-100 между номерами соответствующих групп связанных неосновных счетов, причем каждому из связанных счетов, при необходимости, назначается последняя цифра в диапазоне 1-9 при интервале 10 и последние цифры в диапазоне 01-99 при интервале 100; эта же цель может быть достигнута назначением цифр перед полным номером счета или в середине этого номера для обеспечения удобства и безопасности. В зависимости от компьютерной системы банка владельца счета, нужные цифры номера счета могут быть преобразованы в двоичные числа, т.е. если часть номера счета как основного счета в двоичной системе представлена двоичным числом '0000', то для н