Способы и системы для проверки транзакций перевода электронных денежных средств

Иллюстрации

Показать всеИзобретение относится к способу, платежной сети и машиночитаемому носителю для обработки перевода денежных средств. Технический результат заключается в обеспечении авторизации перевода денежных средств. В способе сохраняют список подвергнутых санкциям объектов, включающий информацию, идентифицирующую каждый подвергнутый санкциям объект, принимают сообщение запроса авторизации на перевод денежных средств со счета учреждения-отправителя на счет учреждения-получателя, включающее в себя данные перевода денежных средств, указывающие идентифицирующую информацию плательщика, сумму платежа и идентификатор счета получателя платежа, сравнивают идентифицирующую информацию плательщика с идентифицирующей информацией каждого подвергнутого санкциям объекта в списке подвергнутых санкциям объектов, формируют на основании сравнения промежуточный показатель санкции для каждого из подвергнутых санкциям объектов, на основании которого определяют показатель санкции, указывающий вероятность того, что плательщик находится в списке подвергнутых санкциям объектов, который вставляют в сообщение запроса авторизации, которое передают учреждению-получателю, от которого передают ответное сообщение учреждению-отправителю, указывающее, авторизует ли учреждение-получатель запрос на перевод денежных средств или отклоняет его. 3 н. и 17 з.п. ф-лы, 8 ил.

Реферат

ПЕРЕКРЕСТНАЯ ССЫЛКА НА РОДСТВЕННЫЕ ЗАЯВКИ

[0001] Настоящая заявка испрашивает приоритет предварительной заявки на патент США № 61/879463, поданной 18 сентября 2013 года, и обычной заявки на патент США № 14/479610, поданной 8 сентября 2014 года, содержание которых полностью включено в настоящую заявку посредством ссылки.

УРОВЕНЬ ТЕХНИКИ, К КОТОРОМУ ОТНОСИТСЯ ИЗОБРЕТЕНИЕ

[0002] Изобретение в целом относится к обработке транзакций перевода электронных денежных средств и, в частности, к сетевым способам и системам для проверки транзакций перевода электронных денежных средств, инициируемых плательщиком и осуществляемых через платежную сеть.

[0003] В сегодняшнем деловом мире плательщик, т.е. лицо, которое переводит денежные средства, может пожелать перевести денежные средства получателю платежа, т.е. лицу, которое получает денежные средства. Например, родитель может пожелать перевести денежные средства ребенку на повседневные или другие расходы. В другом примере коммерческое предприятие, такое как страховая компания, может пожелать перевести деньги своим клиентам, например, по требованию договора страхования. В некоторых известных системах плательщик может выписать чек на бумажном носителе получателю платежа, который затем размещает чек в местном банке. Однако чеки на бумажном носителе требуют физической доставки, а также расходов на печать и/или отправку по почте. В других известных системах денежные средства могут быть переведены в электронном виде со счета, ассоциированного с плательщиком, на счет, ассоциированный с получателем платежа. Переведенные в электронном виде денежные средства могут быть обработаны быстро, чтобы позволить получателю платежа осуществить доступ к переведенным денежным средствам без требования физической доставки чека на бумажном носителе.

[0004] Однако вследствие простоты, с которой известные электронные системы могут переводить денежные средства, как внутри страны, так и между странами, преступные организации попытались использовать их для отмывания денег. В частности, денежные средства, собранные при преступной деятельности, могут быть переведены с использованием по меньшей мере некоторых известных систем для размещения незаконно полученных денежных средств обратно на рынке. Чтобы предотвратить отмывание денег и обеспечить возможность отслеживать переводимые в электронном виде денежные средства, США и другие страны реализовали законы, противодействующие отмыванию денег, которые требуют от учреждений, которые переводят и/или получают денежные средства, собирать идентификацию, формировать отчеты и/или иным образом контролировать транзакции перевода денежных средств. В частности, учреждения-отправители, которые переводят денежные средства, и учреждения-получатели, которые получают переведенные денежные средства, обязаны контролировать подозрительные действия, транзакции с крупными суммами и переводы конкретным людям или учреждениям.

[0005] Для исполнения текущих законов, противодействующих отмыванию денег, известные системы перевода электронных денежных средств дают возможность учреждению-отправителю досматривать переводы денежных средств перед урегулированием перевода денежных средств посредством поиска плательщика в списке подвергнутых санкциям объектов. В таких известных системах учреждение-отправитель передает информацию о плательщике системе и принимает идентификатор транзакции, показатель, указывающий вероятность того, что плательщик находится в списке подвергнутых санкциям объектов, и рекомендации относительно того, должен ли быть одобрен перевод денежных средств. Учреждение-отправитель затем выполняет урегулирование перевода денежных средств и включает идентификатор транзакции в сообщение. Таким образом, известные в настоящее время системы являются неэффективными и не могут быть выполнены в реальном времени, поскольку они требуют по меньшей мере двух отдельных транзакций для каждой транзакции перевода денежных средств, транзакции проверки и транзакции перевода денежных средств. Кроме того, проверка чеков, безналичные переводы и другие транзакции оплаты обычно выполняются в пакетном режиме, что не обеспечивает возможность транзакций оплаты в реальном времени.

[0006] В соответствии с этим требуется более быстрый и более эффективный процесс для проверки и обработки транзакций перевода денежных средств.

КРАТКОЕ ОПИСАНИЕ ИЗОБРЕТЕНИЯ

[0007] В одном аспекте обеспечен реализованный с помощью компьютера способ обработки перевода денежных средств с помощью платежной сети с проверкой, имеющей модуль проверки, соединенный с возможностью взаимодействия с серверным вычислительным устройством. Способ включает в себя прием запроса на перевод денежных средств со счета плательщика, ассоциированного с учреждением-отправителем, на счет получателя платежа, ассоциированный с учреждением-получателем. Запрос включает в себя данные перевода денежных средств, указывающие идентифицирующую информацию плательщика. Способ также включает в себя определение показателя санкции по меньшей мере частично на основе данных перевода денежных средств, показатель санкции указывает вероятность того, что плательщик находится по меньшей мере в одном списке подвергнутых санкциям объектов. Способ также включает в себя передачу данных перевода денежных средств и показателя санкции учреждению-получателю и передачу ответного сообщения учреждению-отправителю, ответное сообщение указывает, авторизует ли получатель запрос на перевод денежных средств или отклоняет его.

[0008] В другом аспекте обеспечена платежная сеть с проверкой для обработки транзакции перевода денежных средств, инициируемой плательщиком. Платежная сеть с проверкой включает в себя серверное вычислительное устройство, включающее в себя память и процессор, присоединенный к памяти, и модуль проверки, присоединенный к серверному вычислительному устройству. Модуль проверки выполнен с возможностью принимать запрос на перевод денежных средств со счета плательщика, ассоциированного с учреждением-отправителем, на счет получателя платежа, ассоциированный с учреждением-получателем, запрос включает в себя данные перевода денежных средств, указывающие по меньшей мере одно из идентифицирующей информации плательщика, суммы платежа и идентификатора счета получателя платежа. Модуль проверки также выполнен с возможностью определять показатель санкции по меньшей мере частично на основе данных перевода денежных средств, показатель санкции указывает вероятность того, что плательщик находится по меньшей мере в одном списке подвергнутых санкциям объектов. Модуль проверки также выполнен с возможностью передавать данные перевода денежных средств и показатель санкции учреждению-получателю и передавать ответное сообщение учреждению-отправителю, ответное сообщение указывает, авторизует ли получатель запрос на перевод денежных средств или отклоняет его.

[0009] В еще одном аспекте обеспечен машиночитаемый носитель. Машиночитаемый носитель имеет воплощенные на нем исполняемые компьютером команды для обработки транзакции перевода денежных средств, причем когда они исполняются по меньшей мере одним процессором, исполняемые компьютером команды предписывают по меньшей мере одному процессору принимать запрос на перевод денежных средств со счета плательщика, ассоциированного с учреждением-отправителем, на счет получателя платежа, ассоциированный с учреждением-получателем, запрос включает в себя данные перевода денежных средств, указывающие по меньшей мере одно из идентифицирующей информации плательщика, суммы платежа и идентификатора счета получателя платежа. Исполняемые компьютером команды также предписывают процессору определять показатель санкции по меньшей мере частично на основе данных перевода денежных средств, показатель санкции указывает вероятность того, что плательщик находится по меньшей мере в одном списке подвергнутых санкциям объектов. Исполняемые компьютером команды также предписывают процессору передавать данные перевода денежных средств и показатель санкции учреждению-получателю и передавать ответное сообщение учреждению-отправителю, ответное сообщение указывает, авторизует ли получатель запрос на перевод денежных средств или отклоняет его.

КРАТКОЕ ОПИСАНИЕ ЧЕРТЕЖЕЙ

[0010] Фиг. 1 - схема, показывающая иллюстративную многостороннюю систему платежных карт для предоставления возможности обычных транзакций оплаты по карте, в которой продавцы и эмитенты карт не обязательно имеют взаимно-однозначное соответствие.

[0011] Фиг. 2 - схема, показывающая иллюстративную многостороннюю платежную систему для предоставления возможности обычных транзакций перевода денежных средств.

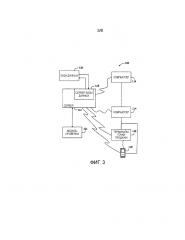

[0012] Фиг. 3 - упрощенная блок-схема иллюстративной платежной сети с проверкой, имеющей модуль проверки, в соответствии с одним вариантом осуществления настоящего раскрытия.

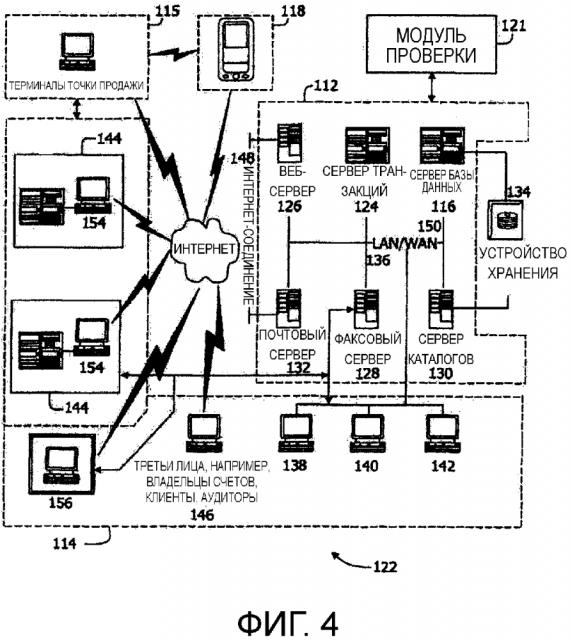

[0013] Фиг. 4 - расширенная блок-схема иллюстративного варианта осуществления серверной архитектуры платежной сети, показанной на фиг. 3.

[0014] Фиг. 5 показывает иллюстративную конфигурацию вычислительного устройства плательщика, управляемого плательщиком, такого как вычислительные устройства, показанные на фиг. 3 и 4.

[0015] Фиг. 6 показывает иллюстративную конфигурацию серверного вычислительного устройства, такого как серверная система, показанная на фиг. 3 и 4.

[0016] Фиг. 7 - упрощенная блок-схема потока данных перевода денежных средств, обрабатываемого платежной сетью с проверкой, показанной на фиг. 3, в соответствии с одним вариантом осуществления настоящего раскрытия.

[0017] Фиг. 8 - блок-схема последовательности операций, показывающая перевод денежных средств, обрабатываемый платежной сетью с проверкой, показанной на фиг. 3.

ПОДРОБНОЕ ОПИСАНИЕ ИЗОБРЕТЕНИЯ

[0018] Варианты осуществления описанных здесь способов и систем включают в себя платежную сеть, имеющую модуль проверки (упоминаемые здесь совместно как "платежная сеть с проверкой"), который позволяет системе предложить оперативную (почти в реальном времени) службу денежных переводов по меньшей мере одному из плательщиков, учреждений-отправителей и учреждений-получателей. Используемый здесь термин "оперативный" относится к выходным данным, возникающим по существу через короткий период после изменения входных данных, затрагивающего выходные данные, например, прием данных транзакции, проверка транзакции и формирование показателя, доступного для передачи или дальнейшей обработки. Период представляет собой количество времени между каждой итерацией регулярно повторяющейся задачи или между одной задачей и другой. Период времени представляет собой результат параметров конфигурации системы реального времени, которая может быть выбрана на основе важности выходных данных и/или возможности системы, реализующей обработку входных данных для формирования выходных данных. Кроме того, события, происходящие в реальном времени, имеют место без существенной намеренной задержки. В одном варианте осуществления плательщик, такой как страховая компания, государственное учреждение, коммерческое предприятие, человек и/или любой другой объект, который переводит платеж, регистрируется в учреждении-отправителе и предоставляет данные перевода денежных средств учреждению-отправителю как часть запроса для перевода денежных средства получателю платежа (например, застрахованному лицу, заинтересованному лицу, клиенту и/или любой другому объекту, который получает платеж). Платежная сеть с проверкой позволяет учреждению-отправителю, также называемому банком обслуживающей стороны, осуществлять проверку плательщика и выполнять транзакцию перевода денежных средств как часть единой транзакции по платежной сети с проверкой. В частности, платежная сеть с проверкой принимает запрос авторизации, включающий в себя данные перевода денежных средств, перед или по существу одновременно с определением показателя санкции для плательщика на основе данных перевода денежных средств. Показатель санкции указывает вероятность того, что плательщику запрещено выполнять платежные транзакции, такие как переводы денежных средств. Кроме того, в иллюстративном варианте осуществления платежная сеть с проверкой по существу одновременно передает запрос авторизации и показатель санкции учреждению-получателю, чтобы обеспечить возможность оперативной обработки транзакций перевода денежных средств. В настоящем описании "одновременно" означает "близко во времени без намеренной задержки".

[0019] В иллюстративном варианте осуществления, когда плательщик запрашивает выполнение транзакции перевода денежных средств, учреждение-отправитель собирает данные перевода денежных средств от плательщика. Данные перевода денежных средств включают в себя идентифицирующую информацию плательщика, например, имя и фамилию плательщика, адрес плательщика, дату рождения плательщика и/или любую другую информацию, ассоциированную с плательщиком. Данные перевода денежных средств также включают в себя, например, идентификатор счета получателя платежа, такой как основной номер счета (PAN) и/или номер мобильного абонента цифровой сети с интеграцией службe (MSISDN), который указывает счет получателя платежа, которому должны быть переведены денежные средства, сумму платежа и/или любую другую информацию, относящуюся к транзакции перевода денежных средств. Кроме того, в иллюстративном варианте осуществления учреждение-отправитель аутентифицирует плательщика, например, посредством сбора физической идентификации и/или подтверждения имени пользователя и пароля, введенных через веб-портал, и дебетует денежные средства со счета плательщика. После аутентификации учреждение-отправитель передает собранную информацию платежной сети с проверкой как часть запроса на перевод денежных средств.

[0020] В иллюстративном варианте осуществления платежная сеть с проверкой включает в себя модуль проверки, который принимает данные перевода денежных средств и определяет показатель санкции, указывающий вероятность того, что плательщик находится в списке подвергнутых санкциям объектов, вовлечен в действия по отмыванию денег и/или ему иным образом запрещено выполнять транзакции перевода денежных средств. Например, модуль проверки может определить показатель санкции, сравнив идентифицирующую информацию плательщика, включающую в себя по меньшей мере одно из имени и фамилии плательщика, города, страны и даты рождения, с соответствующей идентифицирующей информацией в списке подвергнутых санкциям объектов, таком как Список граждан особых категорий и запрещенных лиц (SDN), выпускаемый Казначейством США. Список подвергнутых санкциям объектов представляет собой список объектов, включающий в себя людей, коммерческие предприятия, правительства и т.д., которым запрещено выполнять платежные транзакции. Списки подвергнутых санкциям объектов обычно предоставляются правительственным учреждением, например, ФБР, ЦРУ и/или другими агентствами, и они назначают объекты, платежные транзакции с которыми запрещены, например, лиц, занимающихся отмыванием денег, террористические группы, преступные организации, страны с наложенным эмбарго и т.д. Кроме того, многие страны имеют по меньшей мере один список подвергнутых санкциям объектов, относящийся к этой конкретной стране, который может содержать различные объекты. По меньшей мере в некоторых вариантах осуществления модуль проверки может определить показатель санкции, сравнив принятые данные со множеством списков подвергнутых санкциям объектов, например, с любой комбинацией списков подвергнутых санкциям объектов для страны учреждения-отправителя, страны плательщика, страны получателя платежа и страны учреждения-получателя. По меньшей мере в одном варианте осуществления платежная сеть с проверкой формирует промежуточный показатель санкции для каждого списка подвергнутых санкциям объектов, который сравнивается с идентифицирующей информацией плательщика и определяет показатель санкции посредством выбора самого высокого промежуточного показателя санкции. Показатель санкции может быть определен посредством более чем прямого сравнения и может учитывать общие изменения и/или написания в именах и адресах.

[0021] В иллюстративном варианте осуществления платежная сеть с проверкой досматривает отправителя, вставляет показатель санкции и данные перевода денежных средств в запрос авторизации и передает запрос авторизации учреждению-получателю. В других вариантах осуществления платежная сеть с проверкой по существу одновременно досматривает отправителя и передает показатель санкции и запрос авторизации учреждению-получателю. Кроме того, в иллюстративном варианте осуществления платежная сеть с проверкой также передает показатель санкции обратно учреждению-отправителю. Учреждение-получатель анализирует запрос авторизации, включающий в себя показатель санкции, и передает сообщение авторизации, указывающее либо подтверждение авторизации, либо отклонение авторизации, платежной сети с проверкой по меньшей мере частично на основе показателя санкции.

[0022] Платежная сеть с проверкой направляет сообщение авторизации учреждению-отправителю. Учреждение-отправитель сообщает плательщику об авторизации или отклонении, и при авторизации переводит платежную сумму со счета плательщика на счет получателя платежа. В частности, получатель платежа получает электронный платеж либо денежными средствами, переведенными непосредственно на счет получателя платежа, либо в торговую точку, либо переводом в реальном времени на предоплаченную кредитную или дебетовую карту, которую получатель платежа может сразу использовать.

[0023] По меньшей мере в некоторых вариантах осуществления модуль проверки может дополнительно определить, следует ли отклонить или авторизовать транзакцию перевода денежных средств, на основе сравнения показателя санкции с предопределенным пороговым диапазоном. Например, если показатель санкции представляет собой число от 1 до 100, указывающее процент вероятности того, что плательщик находится в одном из списков подвергнутых санкциям объектов, учреждение-отправитель и/или учреждение-получатель могут обеспечить предопределенный пороговый диапазон, например, от 90 до 100, для которого транзакции перевода денежных средств должна быть отклонена. В таких вариантах осуществления транзакции перевода денежных средств, которые не находятся в пределах порогового диапазона, отклоняются, учреждению-отправителю возвращается сообщение отказа авторизации, и учреждению-получателю предоставляется рекомендательное сообщение. Рекомендательное сообщение информирует учреждение-получателя по меньшей мере о том, что транзакция была отклонена, и может включать в себя подробные сведения транзакции. В других реализациях модуль проверки может определить, следует ли отклонить и/или авторизовать транзакцию перевода денежных средств, на основе сравнения показателя санкции с множеством предопределенных пороговых диапазонов. Например, если показатель санкции указывает процент вероятности того, что плательщик находится в одном из списков подвергнутых санкциям объектов, как описано выше, учреждение-отправитель и/или учреждение-получатель могут задать предопределенный пороговый диапазон, для которого транзакции перевода денежных средств должны быть авторизованы, например, от 1 до 80, предопределенный пороговый диапазон, для которого транзакции перевода денежных средств должны быть отклонены, например, от 95 до 100, и/или предопределенный пороговый диапазон, для которого устанавливается незавершенный статус запроса с ожиданием дополнительной авторизации, например, от 80 до 95. В одной реализации запросы с установленным незавершенным статусом подвергаются экспертизе соответствия, чтобы определить, должна ли транзакция быть авторизирована или отклонена. Заданные выше числа и диапазоны являются лишь иллюстративными, и любое значение может быть выбрано для любого из описанных выше параметров.

[0024] Также в иллюстративном варианте осуществления платежная сеть с проверкой регистрирует множество подозрительных транзакций перевода денежных средств, имеющих показатель санкции в пределах предопределенного порогового диапазона, и формирует отчет, относящийся к множеству подозрительных транзакций перевода денежных средств. Например, платежная сеть с проверкой регистрирует идентифицирующую информацию плательщика и список подвергнутых санкциям объектов, использованный при определении показателя санкции, для каждой транзакции перевода денежных средств с показателем санкции в пределах предопределенного порогового диапазона, например, от 80 до 100. Каждая из зарегистрированных транзакций перевода денежных средств затем включается в отчет, предоставляемый учреждению-получателю. Отчет включает в себя идентифицирующую информацию плательщика, потенциальные сопоставления со списком подвергнутых санкциям объектов и соответствующие списки подвергнутых санкциям объектов, использованные в процессе проверки.

[0025] В соответствии с этим платежная сеть с проверкой позволяет плательщику, такому как коммерческое предприятие, переводить в электронном виде денежные средства получателю платежа по платежной сети с проверкой со счета плательщика на счет получателя платежа или на предоплаченную платежную карту, ассоциированную с получателем платежа. Кроме того, платежная сеть с проверкой позволяет учреждению-отправителю быстро и оперативно переводить денежные средства, не подвергаясь задержкам, ассоциированным с выдачей отдельных запросов транзакций проверки и перевода денежных средств. Кроме того, платежная сеть с проверкой позволяет учреждению-получателю быстро проанализировать показатель санкции, ассоциированный с плательщиком, и авторизовать транзакцию перевода денежных средств в режиме близком к реальному времени.

[0026] Следующее подробное описание иллюстрирует варианты осуществления раскрытия в качестве примера, а не посредством ограничения. Описание легко позволяет специалисту в области техники выполнить и использовать раскрытие, описывает несколько вариантов осуществления, адаптации, изменения, альтернативы и использования раскрытия, в том числе предпочтительный вариант осуществления раскрытия, предполагаемый в настоящее время. Раскрытие описано в применении к иллюстративному варианту осуществления, а именно, к системам и способам проверки идентифицирующей информации плательщика через платежную сеть для транзакций перевода денежных средств. Однако предполагается, что это раскрытие имеет общее применение к вычислительным системам в промышленных, коммерческих и частных приложениях.

[0027] Хотя платежная сеть с проверкой может быть описана здесь в контексте использования для предотвращения отмывания денег, она не ограничено этим конкретным использованием. В соответствии с этим платежная сеть с проверкой может использоваться в других вариантах осуществления, в том числе для любой другой цели, которая включает в себя перевод денежных средств между объектами.

[0028] В контексте настоящего документа элемент или этап, изложенный в единственном числе, не должен быть интерпретирован как исключающий несколько элементов или этапов, если такое исключение не изложено явным образом. Кроме того, ссылки на "один вариант осуществления" настоящего раскрытия не предназначены для интерпретации как исключение существование дополнительных вариантов осуществления, которые также включают в себя изложенные признаки.

[0029] Фиг. 1 является схемой, показывающей иллюстративную многостороннюю платежную систему 20 для предоставления возможности обычных транзакций платежной карты. Настоящее раскрытие относится к платежной сети 28, такой как карточная платежная сеть с использованием платежной системы MasterCard®. Платежная система MasterCard® является частным стандартом связи, провозглашенным MasterCard International Incorporated®, для обмена данными финансовых транзакций между финансовыми учреждениями, которые являются членами MasterCard International Incorporated®. (MasterCard является зарегистрированной торговой маркой MasterCard International Incorporated, расположенной в Перчейз, Нью-Йорк.)

[0030] В типичной системе платежных карт финансовое учреждение, такое как эмитент 30, выпускает платежную карту, такую как кредитная карта, дебетовая карта и/или предоплаченная карта, держателю 22 карты, который использует платежную карту для представления ее в качестве платежа за покупку у продавца 24. Чтобы принять оплату с помощью платежной карты, продавец 24 должен обычным образом создать счет в финансовом учреждении, которое является частью финансовой платежной системы. Это финансовое учреждение обычно называют "торговым банком", "банком обслуживающей стороны" или "банком эквайером". Когда держатель 22 карты предоставляет платежную карту (также известную как карта финансовой транзакции) в качестве платежа за покупку, продавец 24 запрашивает авторизацию от торгового банка 26 на сумму покупки. Запрос может быть выполнен по телефону, но обычно выполняется с помощью кассового терминала, который считывает информацию счета держателя карты с магнитной дорожки на карте платежного счета и взаимодействует в электронном виде с компьютерами обработки транзакций торгового банка 26. В качестве альтернативы торговый банк 26 может авторизовать третье лицо для выполнения обработки транзакций от своего имени. В этом случае кассовый терминал будет выполнен с возможностью взаимодействовать с третьим лицом. Такое третье лицо обычно называют "торговым процессором" или "процессором обслуживающей стороны".

[0031] С использованием платежной сети 28 компьютеры торгового банка или торгового процессора будут взаимодействовать с компьютерами эмитента 30, чтобы определить, имеет ли счет держателя карты надлежащий статус и покрывается ли покупка доступным кредитным лимитом или балансом счета держателя карты. На основе этих определений запрос на авторизацию будет отклонен или принят. Если запрос принят, продавцу 24 выдается код авторизации.

[0032] Когда запрос на авторизацию принят, доступный кредитный лимит или доступный баланс счета 32 держателя карты уменьшается. Обычно списание средств со счета держателя карты выполняется не сразу, поскольку ассоциации банковских карт, такие как MasterCard International Incorporated®, провозгласили правила, которые не позволяют продавцу списывать или "захватывать" транзакцию, пока товары не поставлены или услуги не предоставлены. Когда продавец поставляет или предоставляет товары или услуги, продавец 24 захватывает транзакцию, например, подходящие процедуры ввода данных на кассовом терминале. Если держатель карты отменяет транзакцию, прежде чем она будет захвачена, формируется "пустая операция". Если держатель карты возвращает товары после того, как транзакция была захвачена, формируется "кредит".

[0033] Для транзакций дебетовой карты, когда запрос на авторизацию PIN одобрен эмитентом, счет 32 держателя карты уменьшается. Обычно списание средств со счета 32 держателя карты выполняется сразу. Ассоциация банковских карт затем передает одобрение процессору обслуживающей стороны для распределения товаров/услуг, или информацию или наличные деньги в случае банкомата.

[0034] После того как транзакция захвачена, производится урегулирование транзакции между продавцом 24, торговым банком 26 и эмитентом 30. Урегулирование относится к передаче финансовых данных или денежных средств между счетом продавца, торговым банком 26 и эмитентом 30, относящимся к транзакции. Обычно транзакции захватываются и накапливаются в "пакет", урегулирование которого производится в группе.

[0035] Карты финансовых транзакций или платежные карты могут относиться к кредитным картам, дебетовым картам и предоплаченным картам. Все эти карты могут использоваться в качестве способа оплаты за выполнение транзакции. Согласно настоящему описанию термин "карта финансовых транзакций" или "платежная карта" включает в себя карты, такие как кредитные карты, дебетовые карты и предоплаченные карты, но также включает в себя любые другие устройства, которые могут содержать информацию платежного счета, такие как мобильные телефоны, карманные персональные компьютеры (PDAs) и брелоки для ключей.

[0036] Фиг. 2 является схемой многосторонней платежной системы 40 для предоставления возможности обычных транзакций перевода денежных средств. В типичной платежной системе 40 финансовое учреждение, такое как учреждение-отправитель 44, обеспечивает веб-сайт или физическое местоположение, где плательщик 42 может перевести денежные средства получателю платежа 50. Когда плательщик 42 делает запрос на перевод денежных средств учреждению-отправителю 44, учреждение-отправитель 44 запрашивает авторизацию от учреждения-получателя 48 на сумму покупки. Запрос может быть выполнен по телефону, но обычно выполняется с помощью вычислительных устройств в учреждении-отправителе 44, которые взаимодействуют в электронном виде с компьютерами обработки транзакций учреждения-получателя 48 по платежной сети 28.

[0037] С использованием платежной сети 28 компьютеры учреждения-отправителя 44, иногда называемого банком обслуживающей стороны, взаимодействуют с компьютерами учреждения-получателя 48, чтобы определить, имеет ли счет держателя карты надлежащий статус и покрывается ли покупка доступным балансом счета плательщика. Частично на основе этих определений запрос на авторизацию будет отклонен или принят. Если запрос принят, учреждению отправителю 44 выдается код авторизации.

[0038] Когда запрос на авторизацию принят, доступный кредитный лимит или доступный баланс счета плательщика уменьшается, и выполняется урегулирование транзакции между получателем 50 платежа, учреждением-отправителем и учреждением-получателем 48. Урегулирование относится к передаче финансовых данных или денежных средств между счетом получателя 50 платежа, учреждением-отправителем 44 и учреждением-получателем 48, относящимся к транзакции. Обычно транзакции захватываются и накапливаются в "пакет", урегулирование которого производится в группе.

[0039] Фиг. 3 является упрощенной блок-схемой иллюстративной платежной сети 100 с проверкой, имеющей модуль проверки и предлагающей службу проверки в соответствии с одним вариантом осуществления настоящего раскрытия. Сеть 100 является платежной системой, которая может быть использована плательщиками 42 (показанными на фиг. 2) как часть процесса инициирования запроса авторизации и выполнения транзакции перевода денежных средств, как описано ниже. Кроме того, сеть 100 является платежной сетью, имеющей модуль проверки, который дает возможность проверки плательщика 42 (например, продавца, коммерческое предприятие, человека и т.д.) посредством системы и инициирования перевода электронных денежных средств получателю 50 платежа (показанному на фиг. 2) (например, клиенту и т.д.), как описано ниже.

[0040] В частности, в иллюстративном варианте осуществления сеть 100 включает в себя серверную систему 112, которая представляет собой тип компьютерной системы, и множество клиентских подсистем (также называемых клиентскими системами 114), соединенных с серверной системой 112. В иллюстративном варианте осуществления клиентские системы 114 являются вычислительными устройствами, ассоциированными с учреждением-отправителем 44 (показанном на фиг. 2) и/или учреждением-получателем 48 (показанном на фиг. 2). В одном варианте осуществления клиентские системы 114 являются компьютерами, включающими в себя веб-браузер и запоминающее устройство, в результате чего серверная система 112 доступна для клиентских систем 114 с использованием Интернета. Клиентские системы 114 связаны с Интернетом через многие интерфейсы, включающие в себя сеть, такую как локальная сеть (LAN) или широкомасштабная сеть (WAN), коммутируемые соединения, кабельные модемы и специальные высокоскоростные линии ISDN. Клиентские системы 114 могут представлять собой любое устройство, способное к соединению с Интернетом, в том числе веб-телефон, карманный персональный компьютер (PDA) или другое соединяемое через сеть оборудование.

[0041] Сеть 100 также включает в себя терминалы 115 точки продажи (POS), которые соединены с клиентскими системами 114 и могут быть соединены с серверной системой 112. Терминалы 115 точки продажи связаны с Интернетом через многие интерфейсы, включающие в себя сеть, такую как локальная сеть (LAN) или широкомасштабная сеть (WAN), коммутируемые соединения, кабельные модемы, беспроводные модемы и специальные высокоскоростные линии ISDN. Терминалы 115 точки продажи могут представлять собой любое устройство, способное к соединению с Интернетом, в том числе устройство ввода, способное к считыванию информации с карты финансовых транзакций держателя карты.

[0042] Сервер 116 базы данных соединен с базой 120 данных, которая содержит информацию о множестве вопросов, как описано более подробно ниже. В одном варианте осуществления централизованная база 120 данных хранится в серверной системе 112, и доступ к ней может быть осуществлен плательщиками 42 в одной из клиентских систем 114 посредством входа в серверную систему 112 через одну из клиентских систем 114. В альтернативном варианте осуществления база 120 данных хранится удаленно от серверной 112 системы и может являться не централизованной. База 120 данных может хранить данные транзакций, сформированные как часть деятельности по продаже и/или переводов денежных средств, проводимых по сети 100, в том числе данные, относящиеся к продавцам, владельцам счетов, получателям платежа, плательщикам, учреждениям-отправителям, учреждениям-получателям, клиентам и/или покупкам. База 120 данных также может хранить данные счетов, включающие в себя по меньшей мере один элемент из имени плательщика, адреса плательщика, номера счета и других идентификаторов счета. База 120 данных также может хранить данные получателя платежа, включающие в себя идентификатор получателя платежа, который идентифицирует каждого получателя платежа, зарегистрированного для использования платежной сети. База 120 данных также может хранить инструкции для урегулирования транзакций, в том числе информацию счета торгового банка. База 120 данных также может хранить номера PAN или номера банковских счетов для различных сторон, включающих в себя продавцов, клиентов, получателей платежа и плательщиков, наряду с идентификаторами верификации платежей и другими данными, необходимыми для реализации системы и процессов, описанных в настоящем документе.

[0043] В одном варианте осуществления модуль 121 проверки взаимодействует с серверной системой 112. Модуль 121 проверки дает возможность сети 100 предложить службу проверки, которая дает возможность плательщику 42 (показанному на фиг. 2) перевести денежные средства в электронном виде получателю 50 платежа (показанному на фиг. 2) и удостовериться, что плательщик 42 не находится в списке подвергнутых санкциям объектов. Более конкретно учреждение-отправитель 44 загружает данные перевода денежных средств в модуль 121 проверки. Модуль 121 проверки определяет показатель санкции, ассоциированный с транзакцией перевода денежных средств, сравнивая идентифицирующую информацию плательщика по меньшей мере с одним списком подвергнутых санкциям объектов. Модуль 121 проверки затем передает показатель санкции и данные перевода денежных средств учреждению-получателю 48 как часть запроса авторизации. Модуль 121 проверки принимает от учреждения-получателя 48 сообщение авторизации, указывающее либо подтверждение авторизации, либо отклонение авторизации, и направляет сообщение авторизации учреждению-отправителю 44. Если сообщение авторизации является подтверждением авторизации, выполняется процесс урегулирования для перевода денежных средств от плательщика получателю платежа. Денежные средства переводятся согласно запросу плательщика либо на счет получателя платежа, ассоциированный с идентификатором счета получателя платежа, либо на предоплаченную платежную карту. По меньшей мере в некоторых вариантах осуществления модуль 121 проверки составляет одно целое с серверной системой 112. В друг